電子帳簿保存法のタイムスタンプはどんな場面で必要なの?不要なケースも解説

監修者 : 田中卓也(田中卓也税理士事務所)

電子帳簿保存法により、従来は紙での保存が必要とされた税務関係の書類を、一定の要件を満たせば電子データで保存することが可能になりました。タイムスタンプの付与は、保管される電子データの信頼性を担保するために満たすべき要件のひとつです。

ここでは、タイムスタンプの仕組みや必要書類のほか、タイムスタンプの発行方法などについて解説します。

[おすすめ]無料で使える!クラウド見積・納品・請求書サービス「Misoca」

目次

電子帳簿保存法とは、国税関係帳簿書類の電子データ保存を認める法律

電子帳簿保存法とは、情報化社会の実情に合わせ、納税義務の適正な履行と国税関係帳簿書類の保存に関する負担低減のために制定された法律です。この法律によって、紙での保存が原則だった国税関係帳簿書類を、要件を満たせば電子データで保存することが認められました。

電子帳簿保存法は、1998年の制定以降から社会の実情に合わせて改正を重ねています。直近では、2021年度の税制改正で大幅な見直しが行われ、2022年1月から施行が開始されました。

- 【関連記事】

- 電子帳簿保存法とは?2022年1月からの変更点と対処法

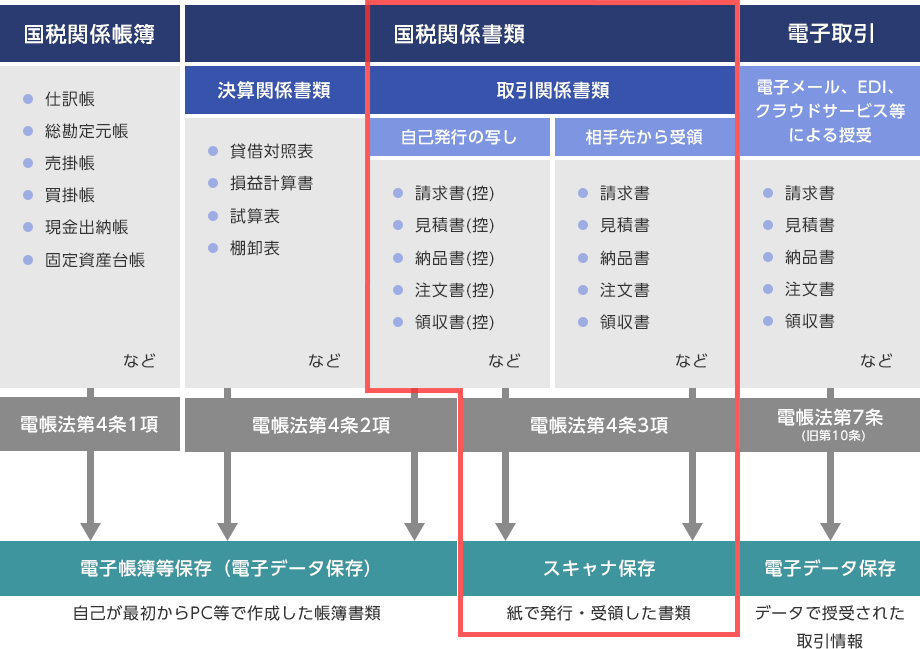

国税関係帳簿書類に該当する書類

国税関係帳簿書類は、仕訳帳や総勘定元帳、現金出納帳、売掛金台帳などの「国税関係帳簿」と、貸借対照表や損益計算書などの「決算関係書類」、見積書、注文書、納品書、請求書、領収書などの「取引書類」を指します。これらの書類は、法律によって一定期間の保存が義務付けられています。

国税関係帳簿書類の保存期間

国税関係帳簿書類の保存が義務付けられている期間は、法人や個人事業主、副業の雑所得によって異なります。詳細は下記のとおりです。個人事業主の場合、5年と7年を判断するのもややこしいので、一律で7年間分を保存するとわかりやすいでしょう。

【法人の国税関係帳簿書類の保存期間】

| 書類の種類 | 保存期限 | |

| 帳簿 | 総勘定元帳、仕訳帳、現金出納帳、売掛金元帳、買掛金元帳、固定資産台帳、売上帳、仕入帳など | 事業年度の確定申告書の提出期限の翌日から7年間(※) |

| 書類 | 棚卸表、貸借対照表、損益計算書、注文書、契約書、領収書など | 事業年度の確定申告書の提出期限の翌日から7年間(※) |

※青色申告書を提出した事業年度で欠損金額(青色繰越欠損金)が生じた事業年度または青色申告書を提出しなかった事業年度で災害損失欠損金額が生じた事業年度においては、10年間(2018年4月1日前に開始した事業年度は9年間)

- 【参考】

- 国税庁:No.5930 帳簿書類等の保存期間

【個人の国税関係帳簿書類の保存期間(青色申告の場合)】

| 書類の種類 | 保存期限 | ||

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収証、小切手控、預金通帳、借用証など | 7年(※) | |

| その他の書類 | 取引に関して作成し、または受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など) | 5年 | |

※前々年分所得が300万円以下の場合は5年になります。

【個人の国税関係帳簿書類の保存期間(白色申告の場合)】

| 書類の種類 | 保存期限 | |

| 帳簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成し、または受領した請求書、納品書、送り状、領収書などの書類 | ||

【副業の場合の保存期間】

2022年分以降、副業など前々年の業務に係る雑所得の収入金額が300万円を超える場合、その業務に係る現金預金取引等関係書類は、5年間保存が必要です。

- 【参考】

- 国税庁:記帳や帳簿等保存・青色申告

- 国税庁:記帳保存制度

タイムスタンプとは?

電子データは複製や改ざんが容易にできるイメージを持つ方もいるかと思いますが、タイムスタンプを付与することで、原本性を有する書類であるという証明になります。

そのため、電子帳簿保存法では、電子データでの保存を認める要件として、保存されているデータが「改ざんされていない原本書類である」と担保する必要があります。タイムスタンプは、このデータの原本性を証明するために開発された技術です。

タイムスタンプは電子データと日付や時刻を組み合わせて編成されており、下記の2つを証明します。

【タイムスタンプが証明すること】

- タイムスタンプを付与したときにデータが存在していたこと

- タイムスタンプが付与されたときからデータが変更されていないこと

タイムスタンプの仕組み

タイムスタンプは、任意のデータからアルゴリズムにもとづいてランダムに生成される「ハッシュ関数」を利用して作られています。

ハッシュ関数とは、下記のような特徴を持つものです。

【ハッシュ関数の特徴】

- 同じデータからは同じ数値(ハッシュ値)が生成される

- 1文字でもデータが変わると、生成されるハッシュ値はまったく違ったものになる

- ハッシュ値から元データの復元は膨大な計算が必要で、ほぼ不可能

要はタイムスタンプとは「時刻情報」と「ハッシュ値」の組み合わせから電子データの信憑性を担保するもの、ということです。

タイムスタンプの要件は、電子帳簿保存法の改正で緩和されている

電子帳簿保存法では、電子書類の保存は大きく次の3種類に区分されています。

【電子帳簿保存法における電子書類の保存方法】

- パソコンで作成した帳簿や書類をデータのまま保存する(電子帳簿等保存)

- 紙で受領・作成した書類をスキャナで取り込み保存する(スキャナ保存)

- 電子取引の取引情報をデータで保存する(電子取引)

タイムスタンプは長年、これらの電子書類の原本性を担保する上で欠かせない要件とされてきました。しかし、要件は年々緩和されており、以前はタイムスタンプが必要だった書類も、2022年の改正法施行以降は不要になったケースもあります。

2022年6月現在における、電子帳簿保存法のタイムスタンプに関する規定は次のとおりです。

電子帳簿等保存

データの訂正や削除を行った履歴が残るなど、電子帳簿保存法に対応した会計ソフトを使用して作った帳簿に関して、タイムスタンプは不要とされています。

スキャナ保存

2022年に改正された電子帳簿保存法では、電子データを訂正または削除した際に履歴が残るクラウドシステムで、あらかじめ決まった入力期間内にスキャンしたデータをクラウドシステムに保存したことが確認できれば、タイムスタンプは不要になりました。つまり、電子帳簿保存法に対応したクラウドシステムやサービスを利用している場合、タイムスタンプは不要になったといえます。

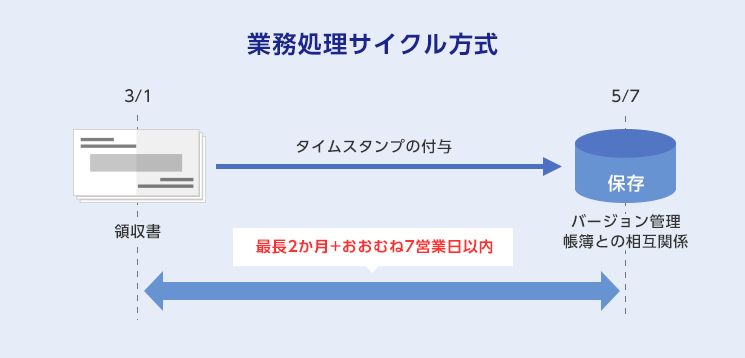

上記の要件を満たさない場合は、スキャナ保存したデータにタイムスタンプを付与する必要がありますが、タイムスタンプの付与期間も大幅に延長され、最長約2か月とおおむね7営業日以内となっています。

つまり、最長2か月の業務処理サイクルであれば、「その業務の処理に係る通常の期間」として取り扱うこととされています。

そして、対象証憑を受領した後、休日などをまたいで入力するなども勘案して、7営業日を基本とされました。しかし、業種業態によっては必ずしも7営業日以内に入力することができない場合、一律に排除することは合理的ではないと判断された結果、「おおむね」7営業日以内とされています。

なお、折れ曲がりなどのスキャンミスが判明し、再度読み取りを行うことが必要となった場合、以下の要件を満たしていれば、受領の日からその業務の処理に係る通常の期間(最長2か月)を経過した後、おおむね7営業日以内にタイムスタンプが付されているものとして取り扱ってもよいとされています。

【再度読み取りを行う際の要件】

- 当初の読み取りについて、受領の日からその業務の処理に係る通常の期間(最長2か月)を経過した後おおむね7営業日以内にタイムスタンプが付されていること

- 当該スキャンミスを把握してからその業務の処理に係る通常の期間(最長2か月)を経過した後、おおむね7営業日以内に再度タイムスタンプを付していること

- 当該スキャンミスした電磁的記録についても、読み取りし直した電磁的記録の訂正削除履歴(バージョン管理)に基づき保存している場合は、再度読み取り、タイムスタンプを付すこと

自社の事業においてどのように取り扱われるかについては、税理士や所轄税務署などの専門家に確認をおすすめします。

- 【参考】

- 国税庁:電子帳簿保存法一問一答 【スキャナ保存関係】(令和3年7月)

電子取引

従来、請求書や領収書等を電子的に(データで)受け取った場合、受領者側は遅滞なくタイムスタンプを付与する必要がありました。しかし、2020年の電子帳簿保存法の改正以降、発行者側でタイムスタンプを付与する場合は、受領者側でのタイムスタンプの付与は不要になりました。

さらに、発行者側でのタイムスタンプの付与がなくても、受領者側がデータを自由に改変できないシステムやサービスを利用している場合は、タイムスタンプの付与は不要となっています。送信者側でタイムスタンプの付与がなく、受領者側でデータを自由に改変できないシステムやサービスを利用していない場合は、従来どおりタイムスタンプの付与が必要です。

なお、2021年の電子帳簿保存法の改正により、受領者がタイムスタンプを付与する場合の期間は、最長約2か月とおおむね7営業日以内に延長されました。

つまり、データの訂正や削除を行った履歴が残るなど、電子帳簿保存法に対応した会計ソフトを使用して作った帳簿に関してはタイムスタンプは不要です。しかし、紙でもらった書類をスキャナ保存する場合や、電子取引で受領した電子データなどに対し「改ざんされていない原本書類である」こと証明するものとして、タイムスタンプの導入の余地があるということです。

タイムスタンプを利用するには?

2020年、2021年の電子帳簿保存法の改正により、タイムスタンプが不要なケースは拡大しました。しかし、まだ必要な場合もありますので、タイムスタンプの利用方法を知っておくことは、決して無駄ではありません。

タイムスタンプを利用するにあたり、必要となるのは次の3つです。

【タイムスタンプの利用に必要なもの】

- インターネット環境

- 時刻認証業務認定事業者(TSA =Time-Stamping Authorityの略)との契約

- タイムスタンプが付与できるシステム

なお、契約する時刻認定局は、一般財団法人日本データ通信協会の認定事業者である必要があります。2022年6月現在、時刻認証業務認定事業者(TSA)は下記のとおりです。

【時刻認証業務認定事業者(TSA)】

- アマノ株式会社

- セイコーソリューションズ株式会社

- 株式会社TKC

- 株式会社サイバーリンクス

- 三菱電機インフォメーションネットワーク株式会社

タイムスタンプの発行手順

続いては、タイムスタンプの発行を受けるまでの手順について説明します。紙のデータをスキャナで取り込んで保管する場合を例に紹介しましょう。

1.書類を準備し、スキャンまたは撮影する

電子データとして保存したい書類をスキャンまたは撮影し電子データ化します。なお、スマートフォンやデジタルカメラ等を使用して読み取りを行うこともできますが、スキャニング時の解像度は25.4mm当たり200ドット以上の要件を満たしている必要があります。A4サイズの紙の解像度は約387万画素以上が必要となります。

2.画像をタイムスタンプシステムにアップロード

スキャンまたは撮影した画像をタイムスタンプシステムにアップロードし、タイムスタンプの付与を依頼します。

ここでいうタイムスタンプシステムとは、法的効力を持つ書類作成が可能な電子署名サービス・電子契約サービス、電子帳簿保存法対応の会計ソフト、アップロードした文書にタイムスタンプ付与ができるクラウドストレージを指しています。

3.時刻認証業務認定事業者(TSA)からタイムスタンプが付与される

タイムスタンプを発行するのは、第三者機関である時刻認証局(TSA)という機関です。

まず利用者は、電子書類を作成して保存する際、電子書類のハッシュ値を元に電子署名をします。次に、電子書類と電子署名をTSAに送付し、TSAにタイムスタンプの発行を要求します。TSAは受け取ったハッシュ値に時刻情報を結合して、タイムスタンプトークンという証明書を作成し、利用者に送り返すというのが大まかな流れです。受け取った利用者は、タイムスタンプトークンを電子書類の原本と一緒に保管します。

タイムスタンプトークンは証明書のようなもので、利用者とタイムスタンプ業者の双方が保管します。タイムスタンプトークンには鍵がかけられているので、そのままでは開けません。

電子データが文書の原本であり、改ざんされていないことを証明したい場合は、利用者はTSAから鍵を受け取って、タイムスタンプトークンを開きます。タイムスタンプトークンに記録されているハッシュ値と電子データのハッシュ値が同じであれば、電子データはタイムスタンプトークンに記録されている時刻に存在していたこと、そこから改ざんされていないことが証明できます。

なお、ハッシュ値から元データの復元は膨大な計算が必要なので、ほぼ不可能と言われています。そのため、TSAに電子文書の内容を知られることはなく、セキュリティ面でも安心して利用できます。

タイムスタンプにかかる費用

タイムスタンプを利用するには一定の費用がかかります。料金プランは業者によってさまざまですが、必要となる費用を大きく分けると、初期費用とランニングコストの2つです。

初期費用

タイムスタンプシステムの導入時にかかる費用は、時刻認証業務認定事業者(TSA)によってまちまちです。初期費用として会員登録時に数千円~1万円程度が必要となる業者もあれば、システム導入費用として10万~30万円程かかる業者もあります。初期費用はかからず、その分ランニングコストが高めという業者もあります。

ランニングコスト

ランニングコストについては、従量制と定量制の業者に分かれます。従量制の場合、タイムスタンプ1回あたりのコストは10円程度に設定されていることが多いです。定量制の場合は、月あたりのタイムスタンプ発行上限回数別にコースが設けられ、選択するコースごとに料金が設定されているケースが一般的です。

どのタイプを選べば費用を抑えられるかは、月当たりの使用回数などによっても変わるので一概にはいえません。また、各サービスの違いは料金だけではなく、会計ソフトと連携ができる、自動仕訳機能がついているなど、サービス内容による違いが影響している場合もあります。

サービスを選ぶ際は、費用感はもちろんですが、自社の国税関連帳簿書類の取り扱いや会計業務などを俯瞰し、最も適切なTSAを選択するようにしましょう。

【弥生製品のスキャナ保存対応】

弥生の会計製品※では、スキャンデータ取込で、「領収書およびレシート」のスキャナ保存に対応できます。保存されたスキャンデータには、タイムスタンプが付与されます。

また、作成した電子データは仕訳が自動作成されて、弥生の会計製品に仕訳として取り込むことができます。自動仕訳を行う前に取込前仕訳を確認して、修正することもできます。

※対象会計製品

デスクトップ製品「弥生会計」「やよいの青色申告」は、あんしん保守サポート契約者、クラウド製品「弥生会計 オンライン」「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」

タイムスタンプを含め、電子帳簿保存法に対応しよう

タイムスタンプは、保存されている電子文書が「改ざんされていない原本書類である」こと証明する技術です。電子帳簿保存法が定める、電子文書の保存要件は年々緩和が進み、タイムスタンプを必要としないケースも増えましたが、電子書類の真実性を示すために必要な場面もあるでしょう。

「弥生会計」などの会計ソフトを導入し、タイムスタンプへの対応もしっかり進めていってください。

photo:PIXTA