インボイス制度に向けてフリーランスがやるべき対策3ステップ【わかりやすい図解つき】

監修者 : 齋藤一生(税理士)

インボイス制度に向けてフリーランスができる対策は「インボイス制度のことを理解し、適格請求書発行事業者になるかを正しく判断すること」です。

適格請求書発行事業者になると、消費税の納税が必要な「課税事業者」になります。

この記事では、「インボイス制度って何?具体的に何をすればいいの?」という疑問を、具体例と図解でわかりやすく説明しています。ぜひ一読してみてください。

[おすすめ]確定申告はこれひとつ!無料で使える「やよいの青色申告 オンライン」

目次

- フリーランスは適格請求書発行事業者に登録するかどうか取引先にも要確認

- インボイスを発行できるのは消費税の納税が必要な「課税事業者」

- 適格請求書発行事業者になるなら、2023年3月31日までに登録申請を

インボイス制度とは?フリーランスにどう関係ある?

そもそもインボイス制度とはどのようなものなのでしょうか。国税庁ホームページでは次のように説明されています。

インボイス制度とは、令和5年(2023年)10月1日からはじまる複数税率に対応した消費税の仕入税額控除の方式のこと。税務署長に申請して登録を受けた課税事業者である「適格請求書発行事業者」が交付する「適格請求書」(いわゆるインボイス)等の保存が仕入税額控除の要件となる。

国税庁:「適格請求書等保存法式が導入されます」より抜粋

簡潔にまとめると上記のようになりますが、「仕入税額控除」「適格請求書」「適格請求書発行事業者」などの耳慣れない用語が多くて難しいですよね。ひとつずつ解説していきますので、ゆっくり読み進めてみてください。

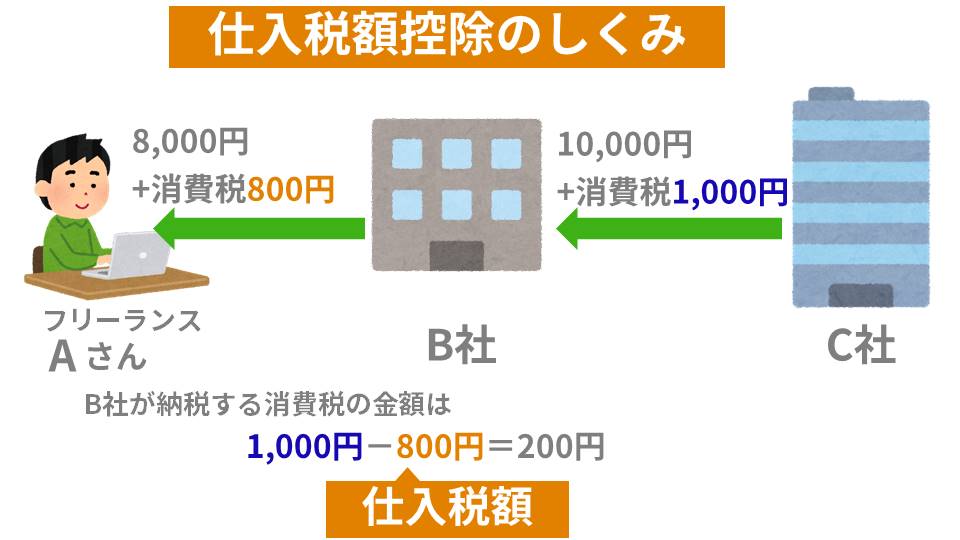

消費税の納税のしくみと仕入税額控除

インボイス制度を知るには、まず消費税の納税のしくみについて理解する必要があります。事業者が納付する消費税の金額は次の計算式で求めます。

納付する消費税の金額=売上で受け取った消費税-仕入れ・経費などで払った消費税額

例で見てみましょう。

B社はフリーランスのAさんに発注したものを加工して、C社に納品しています。

B社の売上げは10,000円。消費税1,000円をプラスした合計11,000円をC社から受け取りました。そしてB社は、Aさんに800円の消費税を払っています。

この場合、B社が納税する消費税の金額はC社から受け取った1,000円-Aさんに払った800円=200円となります。

この計算でいう800円、つまり仕入・経費で払った消費税を、売り上げで受け取った消費税額から差し引くことを「仕入税額控除」といいます。

インボイス制度でどう変わる?

インボイス制度がはじまると、この「仕入税額控除」をするには、仕入先が発行したインボイス=適格請求書を保存する必要があります。先ほどの例で言うと、B社が仕入税額控除をするには、Aさんが発行したインボイスが必要になるということですね。

Aさんがインボイスを発行するには、税務署に適格請求書発行事業者になります、と登録する必要があります。Aさんが適格請求書発行事業者にならない場合、B社は仕入税額控除ができず、納税する消費税額が増えてしまいます。

つまりAさんが適格請求書発行事業者ではない場合、2023年10月以降、B社は仕入税額控除ができないので、消費税の納税額は1,000円になります。

(※一定期間の経過措置があります)

一方で、Aさんが適格請求書発行事業者であれば、B社の納税額は200円です。

インボイス制度について、ここまで出てきた用語をまとめます。

【インボイス制度の用語】

- 仕入税額控除:仕入・経費で払った消費税を課税売上げで受け取った消費税額から差し引くこと

- 適格請求書発行事業者:税務署に登録した適格請求書を発行できる事業者

- インボイス:適格請求書発行事業者が発行した適格請求書。仕入税額控除に必要

インボイス制度と課税事業者

ここまで読んでみて、フリーランスの方の中には「消費税って今まで請求はしてきたけど納税してないなぁ…?」と疑問に思う人もいるはず。

課税売上が1,000万円以下のフリーランスは、消費税の納税義務のない「免税事業者」です。

消費税の納税義務のある「課税事業者」となるかどうかの判断の基準は主に2つあります。

【課税事業者となる条件】

- 基準期間における課税売上高が1,000万円を超える

- ①を満たさなくても特定期間における課税売上高もしくは給与等支払額が1,000万円を超える

基準期間とは、原則として、個人事業者の場合は前々年、法人の場合は前々事業年度のことを言います。より詳しい判断基準については国税庁のホームページで確認してください。

適格請求書発行事業者になると、課税売上高が1,000万円以下の場合でも消費税の申告・納税が必要な「課税事業者」となります。

インボイス制度、フリーランスにどう影響する?

では、フリーランスにとって実際にはどのような影響が考えられるでしょうか。ポイントは次の2つです。

【インボイス制度開始でフリーランスが受ける影響】

- 免税事業者のままでいたり、インボイスが発行できないと、取引先企業からの仕事が減る可能性がある

- 取引先が消費者か免税事業者同士の取引であれば、影響はあまりないと推測される

取引先(お金を払ってくれる相手先)が、課税売上高1,000万円を超える課税事業者の場合は注意が必要です。例えば、2023年10月以降、先ほどの例のようにフリーランスのAさんが免税事業者のままでいると、インボイスを発行できません。

課税事業者であるB社はフリーランスAさんに支払った消費税分の仕入税額控除ができず、消費税の納税額が大きくなってしまいます。

したがって、B社はAさんではなく、インボイスを発行してくれる別の事業者に仕事を依頼するか、消費税額相当分の値引きを交渉してくるということが考えられます。

一方、お互いに免税事業者の場合には消費税の納税義務がないので、仕事への影響はほとんどないと言えるでしょう。

フリーランスはいつまでに何を対策する?

フリーランスのインボイス制度対策として、いつまでに何をやるかのスケジュールを押さえておきましょう。

| インボイス制度のスケジュール | |

| 2021年(令和3年)10月1日~2023年(令和5年)3月31日 | 登録申請 |

| 2023年(令和5年)10月1日 | インボイス制度スタート |

| 2023年(令和5年)10月1日~2026年(令和8年)9月30日 | 仕入税額相当額の80%(経過措置) |

| 2026年(令和8年)10月1日~2029年(令和11年)9月30日 | 仕入税額相当額の50%(経過措置) |

フリーランスの方は、まずは2023年3月31日までに、適格請求書発行事業者として登録するかどうかを検討しましょう。次の章で、フリーランスの方向けのインボイス制度対策を3ステップでまとめています。

なお、登録日が2023年(令和5年)10 月1日から2029年(令和11年)9月30日までの日の属する課税期間中である場合は、課税選択届出書を提出しなくても、適格請求書発行事業者の登録を受けることができます。

インボイス制度がはじまる2023年10月1日からインボイスを発行するには、原則として2023年3月31日までに登録申請を行う必要があるので注意しましょう。

また、2029年までは「経過措置」とよばれる期間があります。双方が条件を満たしていれば、適格請求書発行事業者ではない事業者からの仕入れも、一定の割合で仕入税額とみなして控除ができます。

インボイス制度に向けてフリーランスができる対策3ステップ

ここまでは、インボイス制度の内容について解説してきました。この章では、フリーランスの方が実際にインボイス制度の対策をするときのポイントを3ステップで紹介します。

- 適格請求書発行事業者に登録した場合のデメリットも知っておく

- 適格請求書発行事業者の登録をしないで取引の継続ができるか、取引先に確認する

- 適格請求書発行事業者になるなら簡易課税制度の検討をする

ステップ1.適格請求書発行事業者に登録した場合のデメリットも知っておく

適格請求書発行事業者になるかどうかを考えるうえで重要なのが、「適格請求書発行事業者になる=課税事業者になる」ということ。適格請求書を発行できる事業者になるには、消費税の申告・納税義務のなかった「免税事業者」から「課税事業者」になる必要があります。

フリーランスが免税事業者から課税事業者になったときに考えられるマイナスの影響は次の2つです。

- 消費税の納税の分だけ手取りが減ってしまう

- 消費税の申告のための事務処理が煩雑になる

今まで納税義務のなかった消費税を申告・納税することになるので、その分の手取りが減ることになります。消費税減税額に応じて、一定の所得税・住民税が安くなりますが、消費税額以上に安くなることはありません。

納税する消費税の金額は、先ほど述べた通り以下の計算式で求められます。

納付する消費税の金額=課税売上で受け取った消費税-仕入れ・経費で払った消費税額

ざっくり、どの程度の金額を納税することになるかを計算しておきましょう。また、消費税の申告をするための帳簿を付ける手間や、会計ソフトの導入の検討といった準備が必要になることも考えて、適格請求書発行事業者に登録するかどうかを慎重に検討しましょう。

ステップ2.適格請求書発行事業者の登録をしないで、取引の継続ができるか確認する

取引先(売上先)が、インボイスの交付を必要としない消費者であったり、免税事業者や簡易課税制度(後述します)を選択している事業者であれば、あなたが適格請求書発行事業者に登録しなくても取引に影響はほぼないと考えられます。

一方、取引先(売上先)が課税事業者の場合には、取引先が仕入税額控除をするにはあなたのインボイスが必要です。取引先が課税事業者ならば、適格請求書発行事業者に登録するかどうかで今後の取引に影響するかを確認しておきましょう。

適格請求書発行事業者であるかどうかにかかわらず仕事をお願いしたい、と言われるのであれば、必ずしも適格請求書発行事業者に登録する必要はありません。フリーランスとして提供できる価値を上げておくことも、インボイス制度の対策の一つです。

- 【参考】

- 公正取引委員会:「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」

ステップ3.適格請求書発行事業者になるなら、簡易課税制度の検討を

ステップ1、2を考えたうえで適格請求書発行事業者になると決めたら「簡易課税制度」を選択することも検討しましょう。

簡易課税制度を選ぶと、納税する消費税の金額を簡易的な方法で求めることができるので、消費税の申告・納税にかかる事務処理の手間を大幅に減らせます。原則、消費税の納税額を計算するには、仕入れや経費で払った取引ひとつひとつの消費税の金額をすべて帳簿につけておく必要があります。

一方で、簡易課税制度では、課税売上で預かった消費税の金額がわかれば、納税する消費税の金額を計算で求めることができます。

【簡易課税制度における納税する消費税の金額の計算式】

納付する消費税の金額=課税売上で預かった消費税-(課税売上で受け取った消費税×みなし仕入率)

【原則(本則課税:消費税の金額の計算式)】

納付する消費税の金額=課税売上で受け取った消費税-課税仕入れとなる経費で払った消費税額

みなし仕入率は事業によって以下の区分に分けられます。

| 事業区分 | みなし仕入率 |

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) | 80% |

| 第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) | 70% |

| 第4種事業(第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業) | 60% |

| 第5種事業(運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)) | 50% |

| 第6種事業(不動産業) | 40% |

ただし、簡易課税制度を適用するには、以下の条件を満たす必要があります。

【簡易課税制度を適用するための条件】

- フリーランスなどの個人事業主は前々年、法人は前々事業年度の課税売上が5,000万円以下

- 「消費税簡易課税制度選択届出書」を税務署に事前に届け出る

簡易課税制度の届け出については、国税庁ホームページ「No.6505 簡易課税制度」を確認してください。

請求書の受取り側が簡易課税制度を選んだ場合、請求書の受け取り側は仕入税額控除をするためのインボイス(適格請求書)の保存も不要です。

なお、仕入税額控除のためのインボイスの保存は必要ありませんが、法律上は受け取った請求書は証憑書類として保存義務があります。法人は7年間、個人事業主は5年間は請求書を保管しておきましょう。フリーランスの人が自分で経理をしている場合、簡易課税制度をうまく使うと事務処理の手間を大きく減らせます。

課税事業者になる場合の手順

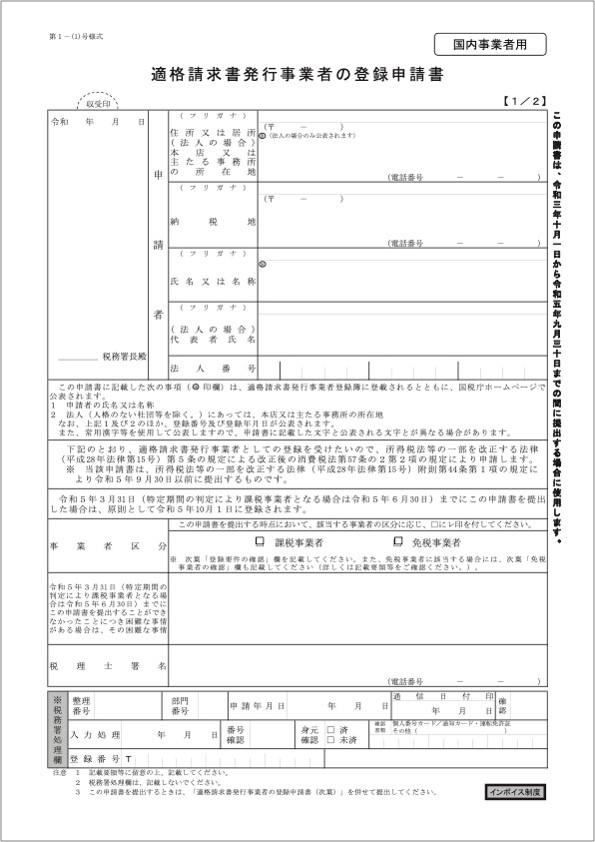

課税事業者になることを選んだ際の手続きのポイントは次の3つです。

- 適格請求書発行事業者になるための登録申請をする

- 簡易課税度を選ぶ場合は届け出をする

- インボイス(適格請求書)の書式を準備する

適格請求書発行事業者になるには、登録申請の手続きが必要です。インボイス制度がはじまる2023年(令和5年)10月1日からインボイスを発行するには、2023年(令和5年)3月31日までに登録申請の手続きを行います。

困難な事情があり2023年(令和5年)3月 31 日まで(※)に登録申請書を提出できなかった場合、2023年(令和5年)9月 30 日までにその困難な事情を登録申請書に記載して提出しましょう。税務署長により適格請求書発行事業者の登録を受けたときは、2023年(令和5年)10 月1日に登録を受けたこととみなされます。「困難な事情」については、その困難の度合いは問われません。

(※)特定期間の課税売上高又は給与等支払額の合計額が 1,000 万円を超えたことにより課税事業者となる場合は2023年(令和5年)6月 30 日まで

簡易課税制度を選ぶ場合は、前述した通り届け出が必要です。

- 【参考】

- 国税庁:「インボイス制度申請手続きの詳細」

- 国税庁:[手続名]消費税簡易課税制度選択届出手続

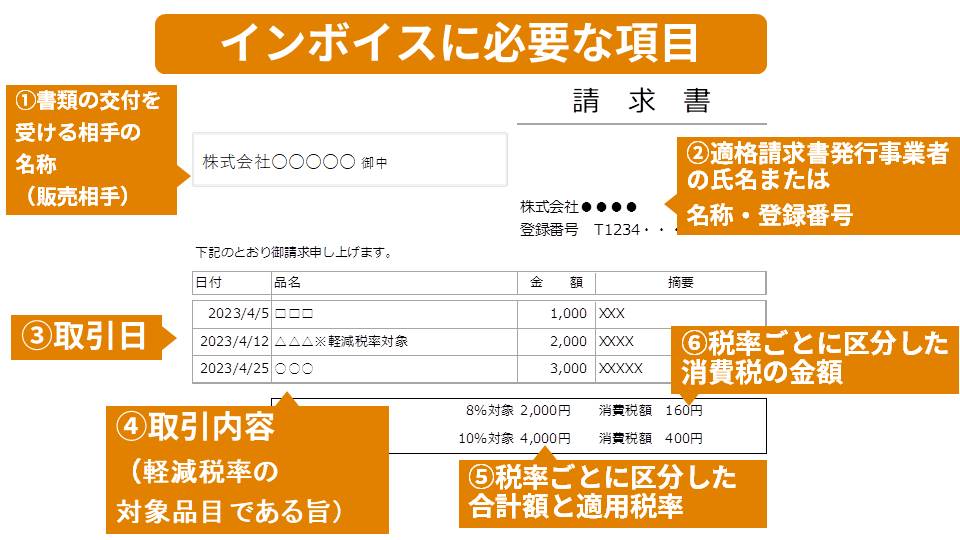

最後に、インボイスに必要な項目は次の図の通りです。

【インボイスに必要な項目】

- 請求先名

- 売り手の名前(会社名)と登録番号

- 取引年月日

- 取引内容

- 税率ごとに区分した合計額と適用税率

- 税率ごとに区分した消費税の金額

上記の1~6が記載されていれば、様式に決まりはありません。

現在使用している請求書の書式に、足りない項目を追加すると良いでしょう。なお、登録番号とは適格請求書発行事業者への登録後に税務署から発行される番号のことです。

インボイス制度に向けて、フリーランスができる対策まとめ

ここまでインボイス制度について解説してきましたが、フリーランスができる対策をまとめます。

【インボイス制度に向けてフリーランスができる対策】

- 適格請求書発行事業者になるかどうか取引先にも確認をする

- 適格請求書発行事業者になるなら、簡易課税制度についても知っておく

- 適格請求書発行事業者の登録は、原則的に2023年(令和5年)3月31日までに

フリーランスの方の中には、インボイス制度の対策を行わないと取引が減ってしまう可能性もないとは言い切れません。フリーランスとして提供できる価値を上げておくことも、インボイス制度対策といえます。早めに情報を集めておき、取引先にも対応を確認してみてください。

photo:aya/PIXTA