免税事業者は消費税を請求していい?フリーランスのための軽減税率対策【税理士が徹底解説】

2019年10月に消費税率が10%に上がることにともない、飲食料品など一定の品目について軽減税率8%が適用されます。飲食業や食品を扱う小売店などの個人事業主の方々は、レジ対応などいろいろ準備をしたりしているでしょう。

では、それ以外の業種の個人事業主やフリーランス、例えばライターやカメラマン、デザイナー、プログラマーなどについては、増税や軽減税率は関係ないのでしょうか?税理士の宮原裕一先生に伺いました。

[おすすめ]確定申告はこれひとつ!無料で使える「やよいの青色申告 オンライン」

目次

免税事業者と課税事業者で大きく異なる消費税納税

――2019年10月から消費税が8%から10%に引き上げられ、食品など一部対象品目は軽減税率が適用されますね。一般消費者としての生活がどう変わるかについては、ニュースなどでよく見聞きします。

でも、スモビバ!読者の多くを占める個人事業主やフリーランスは、いかがでしょう? 請求書の書き方、帳簿の付け方などに、変更点はあるのでしょうか?

宮原 そうですね。まずは大前提として、税金の仕組みについてお話しておきましょう。税金って税務署に納めるイメージがありますが、私たちが消費者としてモノを買ったりするとき、消費税は税務署に持って行くのではなく、お店の人に渡しますよね。

このように、自分が直接税務署に納めるのではなくて、お店の人を通して間接的に税務署に納めるような仕組みを「間接税」と言います。お店の人からすると、売り上げの何パーセントかを税務署に持っていかれる気がするかもしれませんが、実際は消費者から預かったお金を税務署に納めているんですね。

――今後、増税したら、お店側は消費税を多く支払うように感じられるかもしれませんね。でも、実際消費税を多く支払っているのはお客さんであり、お店はあくまでも通過点ということですよね。

宮原 はい、お店にとっての消費税は預かって納めるもの、と解釈すればOKです。

それでは本題に入りましょう。増税後ですが、まず個人事業主でも、消費税を納める「課税事業者」なのか、納めていない「免税事業者」なのか、分けて考えることが重要です。

――個人事業主は、課税事業者と免税事業者のふたつにわかれるということですね。どういった違いがあるのでしょうか。

宮原 課税事業者と免税事業者の境目は、前々年に消費税がかかる売上が1000万円を超えているかどうかです。つまり、課税売上高が1000万円以下だったら免税事業者になります。

また、最近は条件が追加されて、前年の1~6月までの半年間で、急に業績が上がって売上1000万円を超えた場合、翌年から課税事業者になります。売上の判定に代えて、給与支払額が1000万円を超えているかどうかで判定することもできます。

――課税事業者になると、消費税を納めるわけですね?

宮原 そうですね。商売をしている人は誰でも消費税を納めることになっています。ただし経理上、消費税を計算するには大変な手間がかかりますし、小規模な事業者は、大手に比べて価格競争で負けてしまうところもあるので、ある一定水準以下の売り上げの方については消費税を納めなくていいということになっています。それが免税事業者です。

――なるほど、免税事業者は消費税を納めることを免除されていると考えればいいわけですね。

仕入額の控除って?課税事業者が消費税を払う仕組みとは?

――課税事業者が納める消費税を計算する仕組みについて、教えていただけますか?

宮原 消費税の計算は、売上時にお客さんから預かった消費税から、自分が仕入や経費分として支払った消費税を差し引いて、その差額だけを納めます。それを仕入税額の控除と言います。

仕入税額の控除

売上の消費税から仕入にかかった消費税をひいた消費税額を納める。(消費税率8%の場合)

| 売上 | 仕入 | |

|---|---|---|

| 本体 | 5,000円 | 1,000円 |

| 消費税 | 400円 | 80円 |

400円(売上の消費税)-80円(仕入にかかった消費税)=320円(納める消費税額)

――売り上げ5000円にかかった消費税400円を丸ごと納める訳ではないんですね。

宮原 はい。その分、経費や仕入れに関しても帳簿に消費税を記さなければなりません。軽減税率が導入されると対象品目によって、帳簿に付ける消費税率が異なるので、それぞれ帳簿に消費税を記さないといけなくなります。

――軽減税率が導入されたら、ちょっとややこしくなりますね。

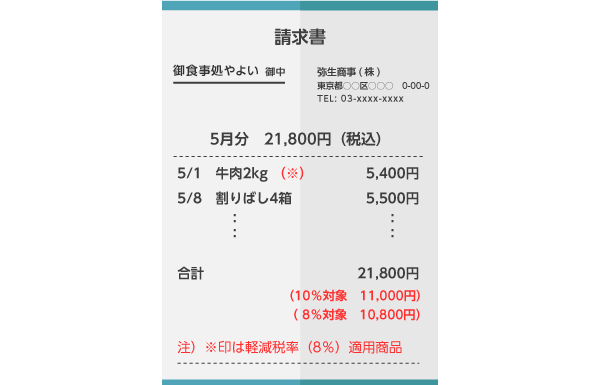

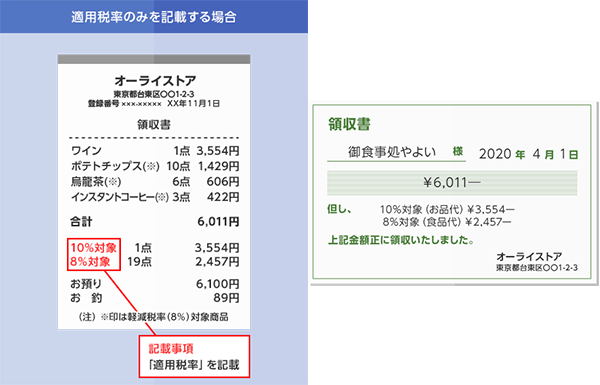

宮原 実は請求書にも変更があります。今まで請求書や領収書には、相手先、取引した年月日、売り上げの内容が記されていることが条件でした。

しかし、2019年10月から「区分記載請求書保存方式」というものがスタートします。この方式になると、税率が10%なのか8%なのか、区分して記載しなければなりません。

具体的には、どの商品が消費税10%なのか、軽減税率の対象で8%なのか、明記することになります。食料品8%、生活雑貨10%と品目ごとに表示する方法もあるし、8%、10%の商品に分けて合計してもいいですね。

――どんなケースが考えられますか?

宮原 カフェで打ち合わせをした場合と、テイクアウトで持ち帰ったコーヒーをお客様に出した場合。外で打合せをして飲んだコーヒーは外食代となり消費税率10%で、テイクアウトのコーヒーは消費税率8%とレシートに記載され、帳簿に記すことになります。

記載例に関しては国税庁のHPや弥生株式会社の「消費税改正あんしんガイド」に掲載されているので、こちらを参考にしていただければと思います。

宮原 それから、飲食業や小売業のように実際に8%と10%が混在する商品を取り扱う業種はもちろんですが、ライターさんのような職業でも必要経費に関しては8%と10%と混在するようになるでしょう。

業務用に毎日配達してもらっている新聞は軽減税率の対象品目で消費税率は8%ですし、お客様用に購入しているお茶やコーヒー、手土産としての菓子折りも消費税率は8%です。

通常の売上げや消耗品、水道光熱費は消費税率10%なので、課税事業者で簡易課税(後述)でない場合は、帳簿にはそれぞれ8%と10%の取引別に記載をしなければなりません。

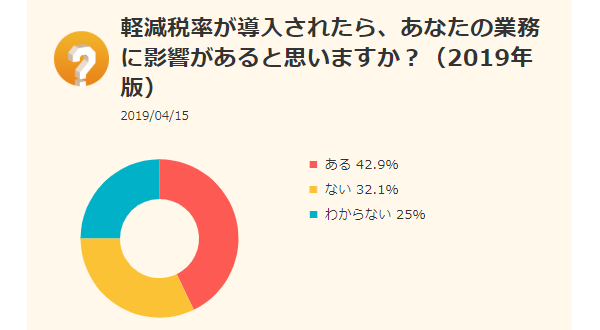

軽減税率の影響を受けずに帳簿付けができる業種はないのです。実際、業務への影響を予感されてらっしゃる方も多いでしょう。

「スモビバ!2019年4月15日のアンケート結果」より

――ややこしいですね。そういえば近年、所得税の確定申告の際にはマイナンバーの記載が求められるようになりました。消費税が複雑になってくると請求書にマイナンバーは書かなくてもいいのでしょうか?

宮原 2016年からスタートしたマイナンバー制度ですが2019年になっても、これはよくお客様からも質問を受けるのですが、事業者間の取引では請求書等にマイナンバーを記載してはいけないことになっています。

マイナンバーは、取引先が支払調書を税務署に提出するなど、必要がある場合のみ提供します。マイナンバーをお客様コードに使うことも禁止されています。請求書は今まで通り、名前と住所と電話番号、請求金額、振込先などの情報を記載すればOKです。

免税事業者だから何も対策しなくていいの?

――次に、免税事業者にはどんな影響があるのかを教えて下さい。

宮原 免税事業者は消費税を納める義務がないので、そもそも仕入税額の控除もないですし、経理上仕入れや経費の消費税を8%か10%に分けて計算する必要はないです。

――私たちのようなフリーランスのライターは、軽減税率対象品目を販売するわけではありません。執筆料や取材費は、今までは売上に消費税を8%乗せて請求していたのですが、10月から消費税が10%に上がるということで、10%乗せて請求しても大丈夫ですか?

宮原 はい。比較すると、次のようになります。

| 本体価格 | 消費税 | 税込合計 | |

|---|---|---|---|

| 2019年9月まで (消費税8%) |

100,000円 | 8,000円 | 108,000円 |

| 2019年10月から (消費税10%) |

100,000円 | 10,000円 | 110,000円 |

――もし取引先に消費税はあげられませんと言われたら、どうしたらいいですか?

宮原 値付けは商売の話なので、当事者同士の交渉次第となります。また、公正取引委員会の管轄になりますが、「消費税転嫁対策特別措置法」には、企業が下請けに対して弱いものいじめをしないようにという対策がいろいろと定められています。

そのなかには、大手の企業が取引先に対して、増税分を値引きしたりしたらダメですよ、という内容も。原材料費の高騰といった事情を踏んでの値引き交渉はいいのですが、単に税率が上がったから値引きしろと言うことは認められません。

――では、堂々と10%で請求していいのでしょうか?

宮原 免税事業者は「売り上げに消費税を乗せて預かっているけど、国に納めていない」と一般の消費者から言われることがあるかもしれません。いわゆる益税ですね。

しかし、免税事業者が消費税を乗せて請求することについては、税務署、国税庁が作っている公式パンフに「免税事業者が消費税額を記載することは予定されていません」と書いてあります(※)。消費税相当額を受け取ることを「ダメ!」と言わずに「予定されていません」と表現がされているのは、やんわりと認められていると考えてもいいのではないでしょうか。

(※編集部注)消費税の軽減税率制度に対応した経理・申告ガイドの「8免税事業者の方へ」の白囲みの注書きが該当します。

――つまり2019年10月以降も免税事業者は売り上げには消費税を10%乗せて請求してよし、請求書も今まで通りで大丈夫ということですね。他に何か注意すべきことはありますか?

宮原 まず、注意するのは、発注、納品と請求のタイミングですね。2019年10月に消費税が8%から10%に上がりますが、例えば2019年9月に注文を受けたデザインを2019年10月に納品したという場合、消費税を10%で請求してもいいと思いますか?

――なるほど。月をまたぐケースですね。……どうなんでしょうか?

宮原 例えば確定申告をするときに、売上が年末年始をまたぐときはどうでしたか? 12月中に依頼を受けて、納品が翌1月だったら、売上は翌1月ですね。また、12月中に納品が終わっていて、翌1月に請求書を出した場合、売り上げは12月になります。

このように、あくまでも役務の提供が終わったときに、売上が発生したと考えられますから。つまり、9月中に仕事を請け負っても、増税後の10月に納品したのなら、売り上げに消費税10%を乗せることになり、9月中に納品したなら、10月に請求書を出す場合でも、消費税8%を乗せることになります。

――今から要注意ですね。

免税事業者を悩ませる!? 2023年10月導入の「適格請求書等保存方式(インボイス方式)」とは?

宮原 今後さらに注意しなければいけないことがあります。4年後、2023年の10月には、個人事業主にとってさらなる転換期が訪れます。

――それは一体どんな……?

宮原 先ほど、2019年10月から「区分記載請求書保存方式」が導入されると申し上げましたね。この際の変更点は単純に、10%と8%の品目を分けて表示するという話で、免税事業者には影響がありませんでした。

しかし、2023年10月には新たに、「適格請求書等保存方式(インボイス方式)」が導入されます。

――難しそうな名前です。これはどういったものなのでしょうか?

宮原 「適格請求書等保存方式(インボイス方式)」が導入されると、「区分記載請求書保存方式」の記載事項に加えて、適格請求書発行事業者の登録番号も必要になります。

この登録番号をもらうには、登録事業者にならなければなりません。問題なのは、課税事業者じゃないと登録事業者になれないという点です。

――つまり、免税事業者は「適格請求書等保存方式(インボイス方式)」を発行できないということですね。

宮原 はい。現段階では、取引の際に請求書等があり、帳簿に記載してあれば、自分が預かった消費税から、自分が経費や仕入れで払った分の消費税を引く仕入税額の控除ができました。

でも「適格請求書等保存方式(インボイス方式)」が導入されたら、適格請求書に表示されている消費税でないと、控除できないことになってしまいます。

となると、免税事業者のAさんとの取引について、しばらくは経過措置があるものの、将来的には仕入税額控除ができなくなるので、結果としてAさんとの取引をやめてしまおうと思う取引先が出てこないとも限りません。

――そうなると、売り上げが1000万円以下の免税事業者も、あえて課税事業者になり、適格請求書発行事業者の登録番号をもらう、という選択をしなければいけないのでしょうか?

宮原 一般消費者としか取り引きしないのであれば、登録番号がなくても困りませんが、問題なのは、事業者同士で取り引きする場合です。取引する側としては当然仕入れ税額の控除ができる登録事業者のほうがいいという考えの方もいるでしょうし。

――難しい選択ですね。免税事業者を選ぶか、課税事業者を選ぶか、何を基準に考えたらいいのでしょうか?

宮原 例えば従来、消費税1000円を受け取っていたものが、課税事業者になったらその1000円を丸ごと納めるかというとそうではないですよね。自分が仕入れや経費で払った分の消費税は引けるわけです。

消費税分の1000円がもらえなくなるよりは、1000円もらって仕入れや経費にかかった消費税を引いて500円を納めたほうがいいという考えもありますね。

――でもフリーランスのライターだとおそらく、仕入れもないし、経費もあまり使わないし、預かった分の消費税全額を支払うことになるかもしれません。

宮原 インボイス制度が始まっても、免税事業者のままという選択をした場合。発注側は免税事業者に対して税込で1万1000円(本体価格1万円、消費税10%)支払っても、消費税仕入額の控除ができないので、消費税の計算上は1000円引けなくなってしまいます。

しかし、あくまでも交渉次第ですが、免税事業者がそれまで税込1万1000円受け取っていたなら、税抜きの本体価格として1万1000円とすることを考えてはいかがでしょうか。

どちらにしても、発注側は消費税相当額の控除ができないですが、全額経費にできる訳ですから、1000円丸々の損にはならないですね。もちろん、そのくらい払ってもいいと思ってもらえる仕事ぶりであるのは当然として。

――なるほど。でもこんなに大きな変更があるのに、私の周りの個人事業主やフリーランスの人たちは誰も騒いでないし、何も知らないと思います。

宮原 確かに、4年後に迫っていることなのに、認知度は低いですね。実は突然インボイス制度が導入されて混乱しないように、経過措置が設けられています。

2023年10月から2026年の9月までは、インボイスではない請求書であっても、課税仕入れに係る消費税相当額の80%までは引いてもいいとされています。

例えば発注者側は、外注費が10万円で、消費税が10%だったら、税込金額は11万円となります。従来は1万円分の消費税を控除できたはずが、インボイスがないと引けません。それでは困るので、インボイスがなくてもしばらくは80%の8000円は引けるようにしてあげましょう、ということです。

次に、2026年10月から2029年の9月までは、インボイスではない請求書であっても、課税仕入れに係る消費税相当額の50%までは引いていいとされています。

段階的に切り替わり、2029年の10月以降は免税事業者からの仕入れに関しては、一切仕入額控除ができなくなります。

――じわじわと来るわけですか。それにしても、課税事業者は増税により帳簿つけが相当複雑になりますね。

宮原 そもそも消費税というのは、前述の通り、自分が預かった消費税から、自分が経費や仕入れで支払った消費税を支払うのが本来のやり方とご説明しましたね。これを「本則課税」と呼んでいます。

でもそれをもっと簡単にした制度があり、それを「簡易課税」と呼んでいます。簡易課税は経費や仕入れで自分が支払った消費税はまったく無視して、業種ごとにカテゴリー分けして、控除できる割合を決めて簡易的に計算するというものです。

宮原 例えば小売業なら、売上の8割は仕入れ時の経費になっているのではと想定して、売上の消費税の8割を自分が支払った消費税として、残りの2割分のみを納めます。

つまり、売上分にかかる消費税が1000円だったら、その2割である200円分を納めることになりますね。

| 事業区分 | 該当する事業 | みなし仕入率 |

|---|---|---|

| 第一種事業 | 卸売業 | 90% |

| 第二種事業 | 小売業 | 80% |

| 第三種事業 | 製造業、建設業、農業、林業、漁業など(※※) | 70% |

| 第四種事業 | 飲食業などとその他の事業(※) | 60% |

| 第五種事業 | サービス業など(運輸通信業、金融業、保険業) | 50% |

| 第六種事業 | 不動産業(賃貸・管理・仲介) | 40% |

※ 第一種事業、第二種事業、第三種事業、第五種事業、第六種事業のいずれにも該当しない事業は第四種事業です。

※※2019年10月1日の消費税率10%導入後は第三種にある農業、林業、漁業のうち軽減税率適用分について第二種に引き上げられ、みなし仕入率80%になります

(平成30年度税制改正により、消費税の簡易課税制度について見直しがされました。なお、同日前における食用の農林水産物を生産する事業については、従来の第三種事業でみなし仕入れ率70%のままとなります)。

2019年7月30日 執筆者:宮原裕一(税理士)先生確認のうえ、スモビバ!編集部追記

仕入控除税額=課税標準額(※)にかかる消費税額×みなし仕入率

(※)課税標準額とは、課税資産の譲渡等の対価の額(税抜)を指します

――それはシンプルでいいですね。でもこんな制度があったら、どの事業者さんも簡易課税を選択してしまいませんか?

宮原 簡易課税が選択できるのは、前々年、つまり2年前の売上が5000万円以下の事業主と決められています。

また、美容院のように、カットもやり、シャンプーも販売しているというような複数業種の事業をやっているところもありますね。となると、計算はややこしいですし。やはり業種や過去の実績を把握して、簡易課税がいいのか、本則課税がいいのか、比べてみるのがいいのではないでしょうか。

――免税事業者も、2019年の10月には大きな変更はないとはいえ、安心してはいられませんね。またすべての個人事業主が、インボイス導入に向けて、しっかり対策しなければならないことが分かりました。ありがとうございました。

Photo:塙薫子

- 宮原裕一 みやはら・ゆういち

-

1972年生まれ。税理士。弥生認定インストラクター。「宮原裕一税理士事務所」

弥生会計を10年以上使い倒し、経理業務を効率化して経営に役立てるノウハウを確立。弥生会計に精通した税理士として、自身が運営する情報サイト「弥生マイスター」は全国の弥生ユーザーから好評を博している。

・知っておきたい基礎知識 の記事はこちら

個人事業主必見!インボイス制度をわかりやすく動画で解説【令和3年10月登録受付開始】

2021年10月1日から登録申請書の受付開始となるインボイス制度(適格請求書等保存方式)をクイズ形式のYouTube動画で解説しています。一部の事業者だけの話ではなく、フリーランスや個人事業主など、すべての事業者に関係してくる制度なので、この機会にチェックしておきましょう。

チャンネル登録はこちら! → 個人事業主チャンネル powered by 弥生